Indemnité de départ imposée…à quel taux ?

A l’instar du divorce, le licenciement d’un salarié débouche souvent sur une convention précisant « l’indemnité de départ » versée au titre des effets accessoires. Si un tel accord évite souvent une longue et pénible procédure judiciaire, force est de constater que leurs auteurs oublient souvent de prendre en compte l’aspect fiscal d’un tel engagement financier.

Les termes choisis et/ou les motifs invoqués pour le paiement de ces diverses indemnités pourront se révéler cruciaux tant pour l’employeur que pour le salarié.

Le contribuable ne sera pas surpris de savoir que tous les revenus uniques ou périodiques sont en principe imposables.

La loi fédéral sur l’impôt direct (LIFD) mentionne notamment que sont imposables:

- les revenus provenant d’une activité exercée dans le cadre d’un rapport de travail, qu’elle soit régie par le droit privé ou par le droit public,

- les indemnités obtenues lors de la cessation d’une activité,

- les indemnités obtenues lors de la renonciation à l’exercice de celle-ci,

- les indemnités obtenues en échange de la renonciation à l’exercice d’un droit.

Un impôt est également perçu sur les revenus accessoires tels que:

- les indemnités pour prestations spéciales,

- les primes pour ancienneté de service,

- les gratifications,

- les autres avantages appréciables en argent.

Avec l’adoption de la loi fédérale sur l’harmonisation des impôts directs (LHID), les cantons ont dû également adapter leur législation et prévoir un système d’imposition similaire quant aux indemnités de départ versées au salarié.

Ainsi, le canton de Genève a prévu dans les dispositions afférentes à l’imposition des personnes physiques que les revenus, prestations et avantages du contribuable, qu’ils soient uniques ou périodiques, en espèces ou en nature sont imposables et ce « quelle qu’en soit l’origine ».

Le législateur genevois a également inclus dans les revenus imposables:

- les indemnités obtenues lors de la cessation d’une activité,

- les indemnités obtenues lors de la renonciation à celle-ci,

- les indemnités obtenues lors de la renonciation à l’exercice d’un droit.

Peut-on pour autant affirmer péremptoirement que toutes les indemnités de départ sont imposables de manière identique ?

Céder à la tentation de répondre par l’affirmative conduirait à faire fi des différentes acceptions possibles englobées sous le vocable « indemnité de départ » et omettre que d’autres paramètres doivent être examinés pour déterminer si tel ou tel montant est imposable et cas échéant selon quelles modalités.

C’est pourquoi les protagonistes que sont l’employeur et le salarié éviteront de rédiger une convention imprécise quant aux termes utilisés et/ou aux motifs invoqués dès lors que la rédaction même de cet accord aura des répercussions financières pour chacun d’eux. L’un au motif que le coût global aurait pu être réduit s’il avait par exemple précisé la cause du paiement au lieu de parler d’une « indemnité complémentaire ». L’autre au motif qu’il aurait pu disposer après impôt et charges sociales d’une somme supérieure.

Droit fiscal impressionniste

Au regard des dispositions légales topiques, on doit en effet admettre que le législateur a certes prévu le système général (abstrait) de l’imposition. Pourtant à partir de cette prémisse une palette fiscale de différentes couleurs a été déclinée au point que le droit fiscal paraît se détacher de l’aspect abstrait pour rejoindre un certain impressionnisme où les touches (conditions personnelles et matérielles) apposées sur la toile fiscale du bénéficiaire de l’indemnité de départ déboucheront sur un sujet plus ou moins séduisant.

Si le législateur a effectivement prévu le principe de l’imposition des indemnités de départ, il a en revanche réservé différents modes d’imposition. C’est ainsi que – outre l’imposition ordinaire – le contribuable peut bénéficier selon les cas d’impositions spécifiques telles que:

- une imposition séparée de l’indemnité à un taux réduit,

- une imposition compte tenu des autres revenus mais à un taux correspondant à celui qui serait applicable si une prestation annuelle était servie en lieu et place de la prestation unique,

- une imposition de l’indemnité selon le système ordinaire (cumul pour le taux et l’assiette fiscale).

En d’autres termes, une « indemnité de départ » peut être taxée:

- Séparément mais à un taux réduit c’est-à-dire que le calcul s’effectuera également dans ce cas d’une façon distincte mais à la différence que l’impôt grevant cette indemnité pourra être calculé sur la base de taux réduit par exemple au cinquième des barèmes ordinaires.

- Compte tenu des autres revenus mais au taux dit « de la rente » c’est-à-dire que l’indemnité en question ajoutée aux autres revenus du contribuable (et de son conjoint en cas de mariage) déterminera le revenu total imposable. En revanche, pour le taux d’imposition applicable, seule une fraction de ladite indemnité sera additionnée aux autres revenus.

- Compte tenu des autres revenus mais au taux normal (les cas où l’indemnité de départ sera assimilée à un simple « complément de salaire » et ne fera pas l’objet de conversion en une rente).

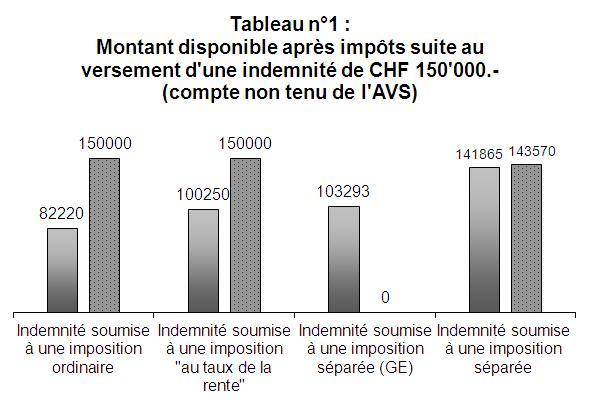

Les exemples indiqués dans le tableau n°1 démontrent en effet que le type d’imposition retenu lors d’une indemnisation par exemple en CHF 150’000.- n’est pas sans conséquence pour son bénéficiaire puisque le contribuable pourra – selon les cas – disposer après impôts de la totalité de son indemnité ou seulement de 55% de son capital.

De plus, la disparité des résultats apparaît également au sein même de chaque type d’imposition:

- en cas d’imposition ordinaire, l’impôt perçu peut varier entre CHF 68’000.- et CHF 0.- (cas d’une indemnité versée à un contribuable marié domicilié à Genève et compte tenu de ses autres revenus).

- en cas d’imposition au taux dit « de la rente » et compte tenu d’une conversion du capital touché en une prestation annuelle équivalente répartie sur 10 ans, l’impôt perçu pourra varier entre quelque CHF 50’000.- et CHF 0.- (cas d’un contribuable marié ou célibataire domicilié à Genève et compte tenu des autres revenus).

- en cas d’imposition séparée, l’impôt perçu pourra varier également selon le statut du contribuable (marié ou célibataire) et/ou selon la date du versement de l’indemnité de départ (changement de domicile).

Exonération possible

Outre l’éventuelle imposition ordinaire ou réduite, le bénéficiaire d’une indemnité de départ pourra nourrir l’espoir d’une totale exonération au regard de la qualification retenue et/ou le motif invoqué pour justifier le versement d’une telle somme d’argent.

En effet, dans le chapitre des revenus exonérés, le droit fiscal a prévu notamment le cas de l’indemnité qui serait versée au titre de réparation du tort moral. Cette exonération objective (ou a priori) qui dépend de l’employeur et de l’employé doit être distinguée des exonérations subjectives (ou a posteriori) qui dépendent de l’attitude adoptée par le seul employé.

Dans l’hypothèse d’une réparation pour tort moral, il ne sera pas rare de constater que la cause du versement compensatoire sera souvent occultée par un employeur soucieux de préserver sa réputation qui préférera payer par exemple une « indemnité complémentaire » à son ancienne salariée qui aurait été victime d’une atteinte grave à sa personnalité…

Pourtant, si le motif fallacieux mentionné dans la convention d’accord peut apparaître à première vue séduisant pour l’employeur indélicat et/ou pour la victime soucieuse d’oublier cet incident professionnel, il est en revanche primordial de pouvoir indiquer le réel motif d’un tel versement puisque un élégant accord pour « solde de tout compte » peut se révéler désastreux sur le plan pécuniaire.

Planifiez le licenciement

Au vu de ce qui précède, l’employeur et le salarié devront éviter à l’avenir de penser qu’un accord sur la somme versée au titre de l’indemnité de départ (le « combien ») clôt le licenciement.

Il ne s’agit pourtant là que d’une étape – certes indispensable – qui peut s’être révélée parfois difficile voire pénible. Les protagonistes devraient encore résoudre les aspects liés à la destination et aux modalités (respectivement le « pour quoi » et le « comment »).

Raisons pour lesquelles il convient de bannir les lettres-types de congé mentionnant par exemple que « le salarié est parti libre de tout engagement et de son plein gré » et/ou les conventions utilisant des termes imprécis tels que « indemnités complémentaires » ou « indemnité globale » dès lors que ce genre d’accords – ne mettant pas en lumière les motifs et/ou les différentes composantes du versement de « l’indemnité de départ » – peut à terme se révéler pécuniairement inconfortable.

Troisième conclusion

Les parties devraient planifier leur licenciement avant de signer la convention définitive d’accord.

Publié le 15 octobre 2012