Fiscalité des communes genevoises

Fiscalité des communes genevoises : réelles disparités ?

D’aucuns glosent sur les différences de traitement des contribuables selon leur commune de résidence. Pour Genève l’on évoque des disparités considérables de l’ordre de 104% entre la commune la moins chère et la plus chère. Mais qu’en est-il vraiment ?

Afin de répondre à cette interrogation, il convient de rappeler les spécificités des calculs d’impôts à Genève.

Modalités des calculs d’impôts à Genève

Sachant que le taux marginal maximum prévu dans la loi genevoise est de 19% et que celui supporté en définitive par les contribuables s’élève à plus de 33%, des correctifs lors du calcul définitif de l’impôt viennent s’ajouter.

Cela tient au fait que dans la loi genevoise, il est toujours fait mention de taux et de montants d’impôt correspondant à l’impôt de base c’est à dire avant la prise en considération des divers correctifs tels que les centimes additionnels cantonaux et communaux, le centimes d’aide complémentaire d’aide à domicile et la réduction de 12% de la loi du 26 septembre 1999.

En d’autres termes lorsque la loi genevoise stipule un impôt de base de CHF 1’000.-, de fait ce montant va être «retravaillé» pour correspondre aux diverses lois et règlements concernant la fixation du montant définitif d’impôt.

Ainsi tout d’abord l’on va rajouter à ce montant de CHF 1’000.- les centimes additionnels cantonaux s’élevant à 47,5%, ainsi l’impôt passera de CHF 1’000.- à CHF 1’475.-

Puis l’on appliquera la réduction de 12% stipulée par la loi du 26 septembre 1999 (soit CHF 177.-), ce qui ramènera le montant d’impôt de CHF 1’475.- à CHF 1’298.-

L’on rajoutera ensuite le centime d’aide à domicile, soit CHF 10.- (1% du montant de l’impôt de base).

Ainsi, le montant d’impôt, avant le calcul des centimes additionnels communaux, s’élèvera à CHF 1’308.-

Puis l’on ajoutera encore à l’impôt de base un certain pourcentage correspondant aux centimes additionnels communaux.

Pour la ville de Genève (45,5% centime additionnel communal) il sera donc rajouté CHF 455.- ce qui induira en définitive un montant d’impôt dû de CHF 1’763.-

Ainsi, le montant de base de CHF 1’000.- aura-t-il été multiplié par un facteur 1,763.

Disparités communales en francs

Ce facteur multiplicatif correspond à un facteur moyen basé sur la commune «ville de Genève».

En effet, chacune des communes dispose de son propre taux de centimes additionnels.

Au regard des centimes additionnels prévus pour l’année 2016, ceux-ci varient entre 51% (commune d’Avully) et 25% (commune de Genthod), étant précisé que la moyenne est de 41,88%

Cela revient à dire qu’un contribuable domicilié en ville de Genève paiera pour un impôt de base de CHF 1’000.- un total de CHF 1’763.-, alors que s’il est domicilié dans la commune ayant le centime additionnel le plus élevé, respectivement le plus bas, il devra s’acquitter de CHF 1’818.-, respectivement de CHF 1’558.-), alors que la moyenne se situe à CHF 1’727.-.

Disparités communales en pourcent

En prenant les extrêmes (cf toutefois les remarques ci-après !), effectivement au niveau des seuls taux des centimes additionnels communaux, Avusy connait un taux de 104% (51-25 / 25) de celui de Genthod. Toutefois à Avusy le correctif de l’impôt de base s’élève à CHF 1’818.- soit 16,7% de plus qu’à Genthod !

Remarques correctives

Tout d’abord prendre un chiffre de 104%, soit la différence entre la commune la moins chère et celle la plus chère n’a pas vraiment de sens. Car, lorsque l’on veut par exemple qualifier sa taille, l’on ne se compare pas au plus petit mais à la moyenne.

De même si l’on veut appréhender les disparités communales, il faut se référer à la moyenne et constater alors le plus ou le moins par rapport à cette moyenne.

En l’occurrence le taux d’Avusy est de 22% de plus et Genthod est de 40% de moins que le taux moyen, ce qui correspond – en francs- à ce que Avusy « paie » 5,25% de plus que la moyenne et que Genthod « paie » 9,8% de moins.

Seconde remarque et pas des moindres, ces calculs présupposent que l’activité lucrative est exercée dans la commune de domicile, ce qui n’est que très rarement le cas (sauf pour ceux qui réside dans la commune de Genève). Car pour le choix du taux communal applicable on se réfère pour l’activité lucrative au lieu du siège de l’employeur, soit au lieu d’exercice de ladite activité. Mais pas le lieu de résidence tel que confirmé par le Tribunal fédéral recemment.

Cela revient à dire que le contribuable domicilié à Genthod, respectivement Avusy ne bénéficiera, respectivement ne souffrira, pas du taux de sa commune de résidence pour le revenu de son activité lucrative mais celui de, par exemple, de Genève (45,5%), de vernier (50%) ou de Carouge (39%).

Par conséquent, l’impact du taux des centimes additionnels de sa commune de domicile sera dilué encore.

Conclusions

Comme d’habitude, il convient d’être circonspect avec les pourcentages ; seules les projections chiffrées comprenant tous les éléments topiques peuvent avoir une utilité pour prendre une décision fondée.

Tout le reste n’est que des discussions de Café du Commerce.

Publiée le 07.11.2016

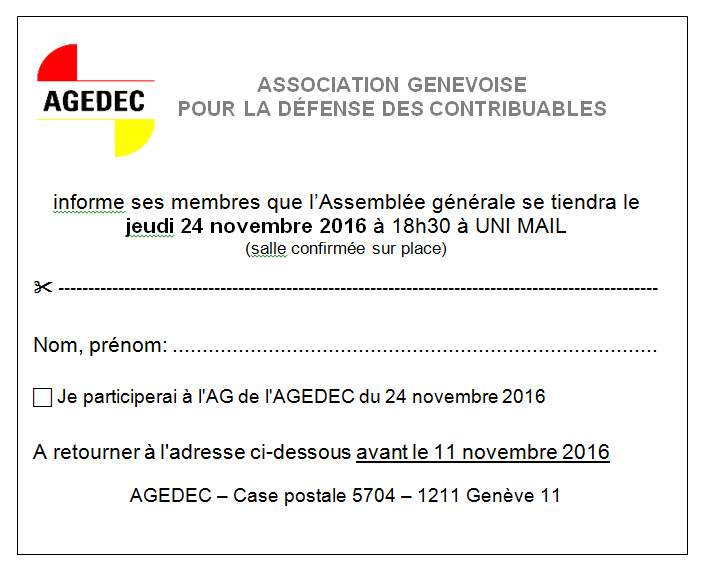

Annexe : Convocation à l’Assemblée générale

***

Par Maître Michel LAMBELET Avocat – Expert en fiscalité.

Tout l’immobilier, la chronique de l’AGEDEC (association genevoise pour la défense du contribuable), association créée en 2005 dont les membres fondateurs ont été

Monsieur et Madame LARPIN ainsi que Me LAMBELET.

Formulaire d’adhésion en ligne sur :