Baisse de l’indice de rencherissement – augmentation d’impôts !

Baisse de l’indice de rencherissement – Augmentation d’impôts !

La publication du règlement du 9 novembre 2016 relatif à la compensation des effets de la progression à froid, montre une hausse généralisée d’impôts par application d’un mécanisme mis en œuvre à l’origine pour endiguer les hausse d’impôts larvées.

Ce genre de mauvaise surprise est à mettre dans le même sac que les intérêts négatifs que les banques en Suisse prélèvent notamment sur les avoirs en francs suisses des résidents suisses.

L’indice de renchérissement ayant baissé, les déductions fiscales sont réduites et la progressivité des barèmes est augmentée. Comment cela se fait-il et quels en sont les impacts pour les contribuables genevois?

La progression à froid

L’on avait par le passé constaté la survenance d’une « progression à froid » des impôts.

Tentons d’expliquer ce phénomène de façon simple :

En 2012 : revenu taxable CHF 50’000.- (salaire net AVS, LPP de CHF 55’500.- moins déductions sociales de 10% soit CHF 5’500.-) imposé à 20% soit CHF 10’000.- (taux de la dernière tranche 25%); disponible CHF 45’500.- pour acheter par exemple un bien de CHF 45’500.-.

En 2013 compte tenu d’une inflation de 3%, les salaires ont été augmentés de 3% pour permettre aux salariés de maintenir leur pouvoir d’achat : revenu taxable CHF 51’665.- (salaire net AVS, LPP de CHF 57’165.- moins déductions sociales de CHF 5’500.-) imposé à CHF 10’416.- (10’000.- plus 25% de 1’665.-) soit une augmentation de l’impôt de CHF 416.- soit de 4,16% donc supérieur à l’inflation de 3%:

Le pouvoir d’achat a été diminué puisque le contribuable dispose désormais de CHF 46’749.- et ne pourra pas acheter un bien qui coûte désormais CHF 46’865.- (103% de CHF 45’500.-).

La correction des effets de la progression à froid

Pour compenser ces effets de la progression à froid, l’on agit sur deux niveaux, indexation des déductions sociales et diminution de la progressivité de l’impôt.

Ainsi en 2013 après l’augmentation des déductions sociales de 3% et la modification du taux de l’imposition la situation sera corrigée comme suit : revenu taxable CHF 51’500.- (salaire net AVS, LPP de CHF 57’165.- moins déductions sociales de CHF 5’665.-) imposé à 20,16% en CHF 10’300.- soit une augmentation de l’impôt de CHF 300.- soit de de 3%:

Le pouvoir d’achat est conservé puisque le contribuable dispose désormais de CHF 46’865.- et pourra donc acheter un bien qui coûte désormais CHF 46’865.- (103% de CHF 45’500.-).

Retournement de l’indice de renchérissement

Lorsque l’indice de renchérissement augmente (inflation notamment obligeant), la correction induit une hausse des déductions sociales et une baisse de la progressivité des impôts.

Dès lors lorsque l’indice de renchérissement diminue (notamment par l’absence d’inflation), la correction induit une baisse des déductions sociales et un renforcement de la progressivité des impôts.

Sous l’empire de la LIPP, c’est la première fois que se produisent des corrections à la baisse des déductions couplées avec un renforcement des impôts.

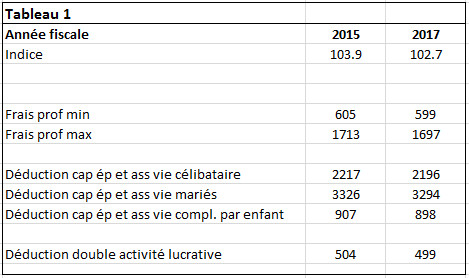

Le tableau 1 ci-joint montre quelques modifications opérées dans le cadre du règlement du 9 novembre 2016 relatif à la compensation des effets de la progression à froid.

Effets des correctifs

Les corrections des barèmes impactent une fois chaque contribuable, mais différemment selon le montant du revenu taxable.

Les réductions des déductions sociales peuvent par contre impacter un contribuable à plusieurs reprises car il cumule différentes déductions sociales (telles que charge de famille, double activité lucrative, complément de déduction pour enfant à charges, etc).

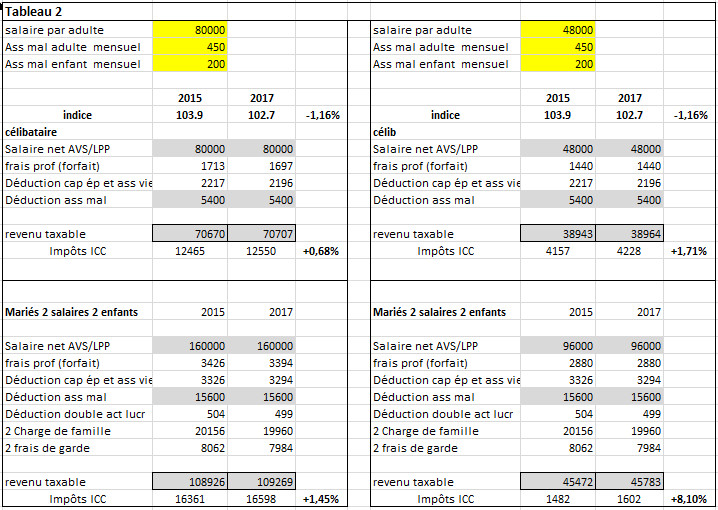

Le tableau 2 montre les effets différentiés selon que les contribuables sont célibataire ou mariés avec deux enfants, d’une part et selon la quotité de leurs revenus d’autre part.

L’on peut observer :

- qu’un célibataire verra son imposition augmenter moins que la baisse de l’indice (0,68% contre 1,16%) lorsqu’il dispose d’un revenu annuel de CHF 80’000.-

- qu’un célibataire verra son imposition augmenter plus que la baisse de l’indice (1,71% contre 1,16%) lorsqu’il dispose d’un revenu annuel de CHF 48’000.-

- qu’un couple avec deux enfants verra son imposition augmenter de plus que la baisse de l’indice (1,45% contre 1,16%) lorsqu’il dispose d’un revenu salarial annuel de CHF 160’000.-

- qu’un couple avec deux enfants verra son imposition augmenter encore plus (8,1% contre 1,16%) lorsqu’il dispose d’un revenu salarial annuel moindre de CHF 96’000.-

Conclusions

Pour la première fois sous l’empire de la LIPP, tous les contribuables vont être confrontés en 2017 à des réductions des déductions sociales dues à une baisse de l’indice de renchérissement avec pour conséquences des augmentations d’impôts pour l’ensemble des contribuables payant des impôts sur le revenu ou sur la fortune.

Les conséquences en termes d’augmentations proportionnellement de la fiscalité seront d’autant plus fortes que les revenus seront plus modestes.

Cela deviendra un fait inéluctable en 2017, car c’est le résultat d’une disposition purement mathématique qui avait été mise au point pour contrecarrer l’inflation et qui s’applique également à l’inverse, c’est-à-dire en cas d’absence d’inflation, même si cela n’avait pas été envisagé à l’époque.

Publiée le 21 novembre 2016

***

Par Maître Michel LAMBELET Avocat – Expert en Fiscalité.

Président de l’AGEDEC, GENEVE – Tout l’immobilier, la Chronique de l’AGEDEC,

(Association Genevoise pour la Défense du Contribuable) Association créée en 2005 dont les membres fondateurs ont été Monsieur et Madame LARPIN ainsi que Me LAMBELET.

Formulaire d’adhésion en ligne :