Abandon du taux plancher de l’euro

Incidences fiscales pour les propriétaires immobiliers

La variation du cours de l’euro pour un contribuable genevois disposant d’un bien immobilier situé dans la zone euro aura des conséquences fiscales tant au niveau de l’impôt sur la fortune que sur le revenu.

Rappel des principes de base

Lorsqu’un contribuable détient un bien immobilier situé à l’étranger, ce bien aura une incidence à plusieurs titres, à savoir :

- Pour le taux qui frappera sa fortune imposable en Suisse, indépendamment que le bien immobilier ne soit pas taxable en tant que tel en Suisse.

- Pour la détermination du revenu taxable en Suisse dès lors que la déduction des intérêts de dettes dépendra des montants de la fortune immobilière localisée à l’étranger.

Afin de simplifier la compréhension de cette problématique, l’on reprendra l’exemple type ayant servi de base à une précédente chronique ayant trait « aux incidences fiscales à Genève des résidences secondaires à l’étranger » (chronique ….)

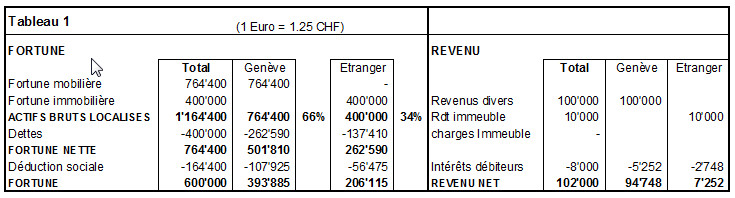

L’on constate dans l’hypothèse décrite par le tableau susmentionné qu’un contribuable ayant une fortune immobilière située à l’étranger de CHF 400’000.- (soit l’équivalent de 320’000.- euros au cours de 1.25) et d’une dette en de CHF 400’000.- dispose d’une fortune nette après déductions sociales de CHF 600’000.- et d’un rendement de son immeuble situé à l’étranger équivalent à CHF 10’000.- (8’000.- euros au cours de 1.25).

Calcul du taux pour la fortune

Pour ce calcul, il suffit d’additionner toute la fortune du contribuable et de lui retrancher toutes les dettes ainsi que la déduction sociale. Dans notre exemple, c’est donc une fortune nette de CHF 600’000.- qui sera retenue pour déterminer le taux applicable à la fortune du contribuable.

Calcul de la fortune taxable à Genève

Indépendamment de cette fortune globale nette de CHF 600’000.-, il convient lorsqu’un contribuable détient un bien immobilier situé hors la Suisse, de faire une répartition internationale.

Du tableau susmentionné, l’on constate que l’on attribue les différents types de fortune en fonction de leur lieu de situation.

C’est ainsi que Genève garde la fortune mobilière de CHF 764’400.- alors que la fortune immobilière est attribuée à l’étranger.

Ensuite la répartition de la dette se fait en fonction du pourcentage des actifs bruts localisés dans tel ou tel pays. En l’occurrence, c’est 66% de la dette qui seront attribués à Genève et 34% à l’étranger.

La déduction sociale sera répartie en fonction de la fortune nette attribuée respectivement à Genève et à l’étranger, en l’occurrence c’est CHF 107’925.- qui seront pris en déduction à Genève.

En conséquence, le contribuable verra sa fortune taxable à Genève de CHF 393’885.- taxée au taux de 600’000.-.

Calcul du taux et de l’assiette des revenus

Pour les revenus la systématique est la même, à savoir que le revenu de l’immeuble est attribué à l’étranger; par contre les intérêts débiteurs en l’occurrence CHF 8’000.- sont répartis en fonction de la proportion de la dette attribuée à Genève, à savoir dans le cas présent 66% de CHF 400’000.- (CHF 262’590.-), donc déduction à Genève de 66% des CHF 8’000.- d’intérêts débiteurs.

Le revenu net taxable à Genève s’élèvera donc à CHF 94’748.- et sera taxé au taux de CHF 102’000.-.

Abandon du taux plancher de l’euro

Suite à l’abandon du taux plancher de l’euro, le cours de l’euro par rapport au franc suisse a chuté.

Pour simplifier l’on considèrera désormais que l’euro est paritaire au franc suisse soit 1 euro pour 1 franc suisse.

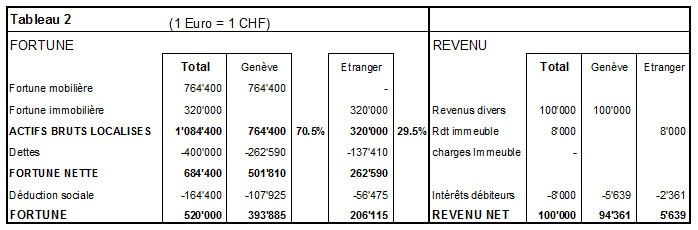

Dès lors, les conséquences pour notre contribuable sont décrites sur le tableau n° 2.

Tout d’abord, on constate une variation du montant de la fortune, puisque la fortune immobilière ne sera plus de CHF 400’000.- mais de CHF 320’000.-.

Sachant que la dette hypothécaire était libellée en francs suisses et portait un taux d’intérêts à 2%, la variation du cours de l’euro n’aura aucune incidence sur le service de la dette.

Au niveau de sa fortune le contribuable aura toujours une fortune taxable à Genève de CHF 393’885.- alors que le taux d’imposition correspondra seulement à CHF 520’000.- (et non plus à CHF 600’000.-.) !

Au niveau de ses revenus, l’on constatera plusieurs conséquences, à savoir :

- Tout d’abord une diminution du revenu pour le calcul du taux d’imposition, dès lors que le rendement étranger de l’immeuble sera moindre. Partant, le contribuable verra son revenu calculé au taux de CHF 100’000.- en lieu et place du taux de CHF 102’000.-.

- la répartition des intérêts débiteurs conduira à attribuer une part plus importante à Genève puisque le pourcentage des actifs bruts localisés à Genève aura crû pour passer de 66% à 70.5% (conséquence évidente de la diminution de l’estimation du bien immobilier situé à l’étranger).

Ainsi, c’est un montant d’intérêts débiteurs de CHF 5’639.- qui sera attribué à Genève et qui conditionnera donc un montant de revenu taxable à Genève moindre (non plus de CHF 94’748.- mais de CHF 94’361.-) et calculé au taux, rappelons-le de CHF 100’000.- au lieu de CHF 102’000.-.

L’on constate donc qu’une variation de valorisation d’un bien situé à l’étranger emporte des modifications non négligeables au niveau du calcul du revenu imposable à Genève ainsi que du calcul du revenu déterminant pour le taux.

Dans notre exemple, c’est quelque 7% de plus d’intérêts débiteurs qui seront attribués à Genève, toute chose restant égale par ailleurs.

Année fiscale influencée

Bien que tout un chacun soit confronté actuellement à la baisse du cours de l’euro, il n’en demeure pas moins que les calculs des estimations fiscales pour les biens en fortune se basent sur le cours au 31 décembre de l’année fiscale.

En d’autres termes, pour l’année fiscale 2014 c’est le cours qui présidait au 31 décembre 2014 qui fera foi étant précisé que l’Administration fédérale des contributions a publié les cours qui seront pratiqués pour les différentes devises en 2014 (en ce qui concerne l’euro c’est un cours de 1.20235 qui sera appliqué au 31.12.2014 et un cours moyen pour les revenus de l’année 2014 de 1.214629).

Conclusion

Les contribuables devront attendre l’année fiscale 2015 pour bénéficier des incidences fiscales d’une baisse drastique de l’euro par rapport au franc suisse… selon son montant au 31.12.2015.

Publiée le 23 février 2015

***

Par Maître Michel LAMBELET Avocat – expert en fiscalité.

Tout l’immobilier, la Chronique de l’AGEDEC, (Association genevoise pour la défense du contribuable), association créée en 2005 dont les membres fondateurs ont été Monsieur et Madame LARPIN ainsi que Me LAMBELET.

Formulaire d’adhésion en ligne sur : WWW.AGEDEC.CH