Tout savoir sur la modification des barèmes (II)

Après avoir traité de la modification des barèmes pour les contribuables bénéficiant du barème marié, il convient d’appréhender les modifications concernant les célibataires, dès lors que l’introduction du splitting ne les concerne pas.

Situation des contribuables bénéficiant du barème célibataire (barème A)

Les modifications intervenues pour les contribuables qui sont soumis au barème « célibataire » sont illustrées au moyen de deux tableaux (base: commune Genève ville).

Les taux marginaux

Du fait de l’abandon de la méga formule, le nouveau système (ré)introduit des taux marginaux par paliers également pour le barème célibataire.

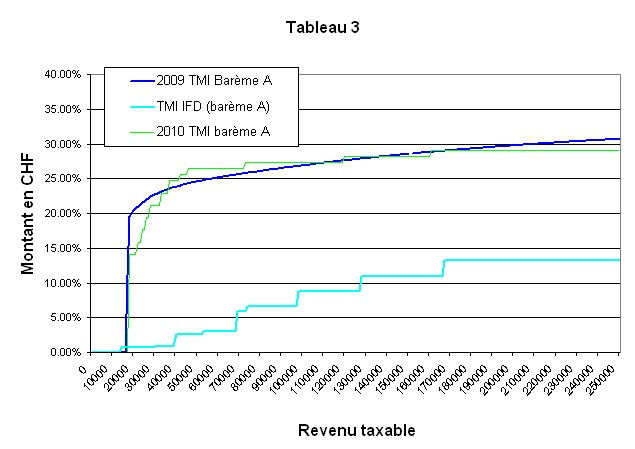

La lecture du tableau 3 (qui reprend les taux frappant le revenu taxable de CHF 0.- à CHF 250’000.- pour plus de clarté, dès lors qu’après CHF 250’000.- la structure des courbes ne change quasiment pas) permet de constater:

- Que la courbe des taux marginaux valable jusqu’en 2009 était une courbe lisse qui présentait un taux 0 jusqu’à environ CHF 16’000.- de revenu imposable (effet du correctif « rabais d’impôt » célibataire de CHF 16’426.- (valeur 2009)), pour ensuite débuter abruptement à plus de 19,5%.

- Que la nouvelle courbe des taux marginaux de la LIPP 2010 présente un taux 0 identique, c’est-à-dire jusqu’à environ CHF 16’000.- de revenu imposable (intégration dans les barèmes d’un taux 0 jusqu’à CHF 14’426.-), pour débuter abruptement à plus de 14%.

- La progressivité des taux ne change pas fondamentalement, elle est un tout petit peu moins abrupte entre les revenus de l’ordre de CHF 20’000.- à CHF 40’000.-, pour se « rattraper » pour les revenus compris entre CHF 40’000.- et CHF 120’000.-

- Afin d’illustrer la très forte progressivité des taux genevois, il a derechef été ajouté dans le tableau 3 la courbe des taux marginaux du barème célibataire IFD; pour passer du taux 0 au taux marginal quasi maximum, il faut pour l’impôt IFD passer d’un revenu de quelque CHF 15’000.- à CHF 170’000.-, alors qu’à Genève, avec les nouveaux barèmes, il faut passer d’un revenu de CHF 16’000.- à CHF 70’000.-

- En outre, l’on peut à nouveau constater que la première « marche », qui est de 1% au niveau fédéral, se trouve être très conséquente à Genève, à l’instar de ce qui a été dit pour les barèmes mariés, puisque l’on passe d’un taux 0 à un taux de 14% au minimum pour le premier franc imposé selon le barème célibataire 2010 (19,5% selon le barème célibataire 2009).

Du point de vue de l’imposition globale des contribuables célibataires

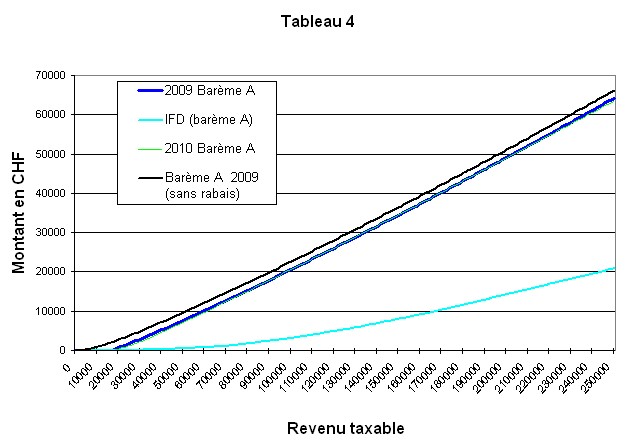

Le tableau 4 montre l’imposition (en CHF) des contribuables en fonction de leur revenu taxable, sur lequel il a également été porté la courbe afférente à l’imposition fédérale, qui démontre à nouveau une pente nettement moins abrupte, c’est-à-dire une progressivité plus raisonnable des taux fédéraux par rapport aux taux cantonaux.

L’on peut constater à la lecture de ce tableau que les deux courbes LIPP 2009 et 2010 sont quasiment identiques.

Ainsi donc, force est de constater que la progressivité de l’impôt est identique aujourd’hui à celle que l’on connaissait hier.

Il n’y a rien de très étonnant dans la mesure où la nouvelle LIPP a certes consacré l’abandon du système du rabais d’impôt et de la méga formule, mais l’introduction du splitting ne concerne que le barème marié, et par conséquent l’intégration du rabais d’impôt dans le barème n’a rien changé dans les faits pour les contribuables; de même que le remplacement de la méga formule par un barème à paliers, dès lors que le barème à paliers a été quasiment «calqué» sur l’ancienne courbe que l’on obtenait par l’application de la méga formule.

Ainsi, l’on peut en conclure qu’il n’y aura pas de diminution d’impôt pour les contribuables célibataires à revenu taxable identique.

De la taxation des capitaux de la prévoyance

Le tableau 4 retrace également l’ancienne courbe du barème célibataire que l’on connaissait jusqu’à la LIPP 2009 (qui a été utilisé pour la taxation des capitaux de la prévoyance lors de leur retrait en capital).

Désormais, les contribuables « célibataires » verront le montant qu’ils retireront de leur 3ème pilier A, respectivement 2ème pilier, frappé d’un impôt en fonction du nouveau barème 2010, et non plus de l’ancien barème 2009 qui n’intégrait pas le rabais d’impôt.

En d’autres termes, il s’ensuivra une réduction de l’imposition en cas de retrait d’avoirs du pilier 3a, respectivement d’une caisse de pension, étant toutefois précisé que cette réduction sera moindre que pour les personnes mariées.

Quoiqu’il en soit, cette réduction est due au fait de l’intégration du montant du rabais d’impôt dans le barème 2010, alors que par le passé l’on tenait compte d’un barème hors « rabais d’impôt »; cet ancien système était, comme nous l’avons déjà vu, inique et désormais cela ne sera plus le cas.

(A suivre)

Publié le 15 février 2010